医疗健康是一项有意义的投资。

1950年,人类的平均寿命不过46岁,传染病、战争作为导致人类死亡的重要原因,催生了疫苗、抗生素等医疗健康细分领域。到了1980年,世界人口寿命达到69岁,并呈不断上升趋势,诸如癌症、神经退行性疾病等老年化疾病逐渐为人们所重视。在随后的时间里,人类基因组计划、靶向治疗、免疫治疗、细胞治疗、基因治疗等新兴医疗技术层出不穷,医疗健康迅猛发展。据预计,2030年以后,人类平均寿命将有望突破90岁,如今被视为绝症的癌症,也会成为一种慢性病或可被治愈,医疗健康产业将对提高人类生命质量,发挥着不可替代的重要意义。

从经济视角来看,作为现代服务业的重要组成部分和经济增长点,医疗健康产业规模大、细分赛道庞杂、覆盖面广、产业链长,涵盖了与个人健康和寿命相关的所有产业,具体包括医疗服务、健康管理与促进、健康保险以及相关服务,涉及药品、医疗器械、保健用品、保健食品、健身产品等支撑产业。资本市场数据显示,2021年全球医疗健康产业共发生3591起融资事件,融资总额创新历史新高,达8194亿元,同比增长70%。其中,中国医疗健康投融资金额2192亿元,同比增长38.82%。

- 01-

中国医疗健康产业前景广阔

作为“长坡厚雪”的万亿市场,中国医疗健康行业投资前景备受看好。

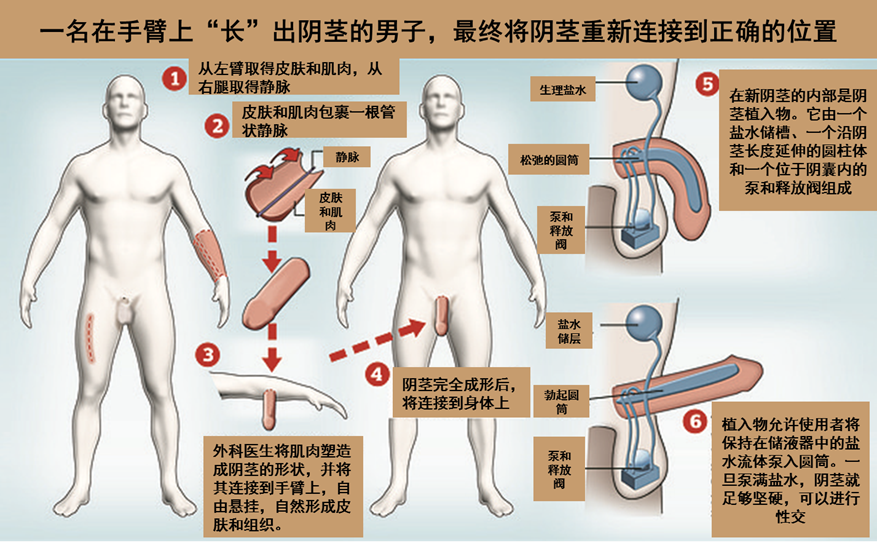

从需求端来看,作为世界人口第一大国,中国庞大的人口基数以及快速增长的老龄人口带来了持续增长的医疗服务需求。伴随中国步入中等收入国家行列,14亿人口正从“生存型”医疗健康消费,快速升级为“品质型”消费,人均健康支出有广阔增长空间。数据显示,美国、瑞士、德国、法国等欧美发达国家医疗卫生支出占GDP的比重普遍超过10%,OECD 国家(经济合作与发展组织)平均为8.8%,中国仅占比6.6%。

从供给端看,自《“健康中国2030”规划纲要》发布以来,医疗健康已上升为国家战略,预计2030年,中国健康服务业总规模将达到16万亿以上。2020年,突如其来的新冠疫情,一方面使得国民健康事关国家安全,政策为社会资本参与医疗健康产业创新发展提供了空间;另一方面推动了医疗健康行业的数字化和智能化进程,加速驱动了整体行业的规模增长。

中国医疗健康市场增长有如下六大驱动力:

1、人口老龄化:

2021年第七次人口普查结果发布,中国60岁及以上人口占全国总人口的比例是18.7%,其中65岁及以上人口占比为13.5%。在国际上,一个通用的界定是当一个国家65岁及以上人口占比超7%时,则宣告了这个国家已经步入老龄化社会。有调查显示,65岁以上人口患重大疾病的概率是其他年龄段的6.22倍。

2、医保覆盖:

据统计,2020年底,我国基本医保参保人数达到13.6亿人,参保率稳定在95%以上,其中,职工医保和居民医保政策范围内住院费用支付比例分别稳定在80%和70%左右。

3、国产替代:

医疗器械的国产替代从中低端向中高端产品延伸,替代化率逐年提升且空间巨大。例如大型影像设备基本由进口产品占据主导市场,进口占比在80%左右;体外诊断市场中,低端的生化诊断2019年国产替代占比约50%,化学发光等中高端市场的国产化率仅20%左右。

4、国家药监局的监管政策:

2018年,国家药监局发布了《关于加强药品集中采购和使用试点期间药品监管工作的通知》,鼓励以临床价值为导向的药品创新,支持创新型企业创新能力建设,强调药企要实施创新驱动发展战略,助推药品高质量发展。

5、创新研发技术:

以巨额研发为驱动力,市场从仿制走向创新,从“me too”/“me better”走向“best in class”(同类最优)/“first in class”(同类第一),生物医药研究水平不断提升,研发队伍不断变大,诞生了一批细分行业龙头企业。数据显示,中国医药创新相关专利申请数量的全球占比从2015年的25.0%增长至2019年的29.2%;全国生物医药研发力量已经达到100余万人。

6、资本市场:

2017年,国务院印发的《关于进一步激发社会领域投资活力的意见》,以放宽行业准入、拓宽投融资渠道等政策鼓励民间资本进入医疗、养老等社会领域,以适应上述领域平均收益低、回报周期长的特点。近年来,伴随资本市场注册制改革,科创板、创业板、港交所 18A,再加上北交所,为医药企业登陆资本市场提供了良好的途径。

- 02-

三大细分板块趋势研判

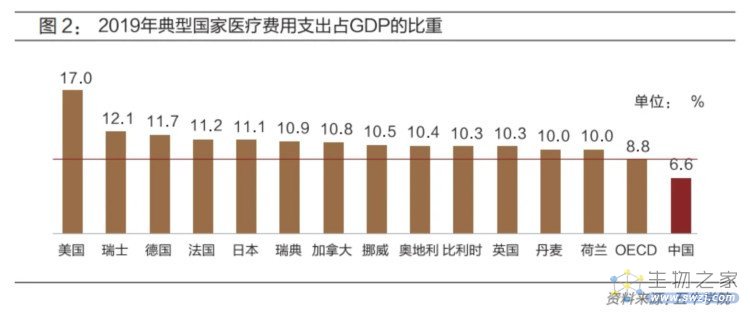

尽管医疗健康产业细分赛道庞杂,但仍可分为三大板块——医疗器械、生物医药和医疗服务,此外还有支付、新技术/科技等市场规模较小的新兴领域。

注:红色为五牛控股直投标的覆盖领域,蓝色为FOF中已投资的主要领域

1、医疗器械

根据2021年3月国务院最新发布的《医疗器械监督管理条例》:医疗器械,是指直接或者间接用于人体的仪器、设备、器具、体外诊断试剂及校准物、材料以及其他类似或者相关的物品,包括所需要的计算机软件。而医疗器械行业,则涉及到医药、机械、电子、塑料等多个行业,是一个多学科交叉、知识密集、资金密集的高技术产业。

中国医疗器械企业发展至今,大概可分为三个阶段:第一阶段,以迈瑞医疗、安图生物、迈克生物等为代表的国产企业,从代理起家,由代理转为自主研发,研发的产品也逐渐从低端走向高端。第二阶段,顺应国产替代战略,以微创医疗、乐普医疗为代表的国产企业,专注研发技术含量高的医疗器械,与跨国器械企业争夺国内市场。第三阶段,以启明医疗、心脉医疗等为代表的国产企业,自主研发,本土创新,部分国产原创产品甚至在国际上处于领先位置。

目前,在医疗器械行业供给端,企业数量呈上升趋势。根据2022年药监局发布的最新《药品监督管理统计报告 (2021年第三季度 )》,截止2021年第三季度,中国医疗器械行业生产企业数量共计2.8万家,比2020年底增长5.62%。

在需求端,医疗卫生机构稳步上升,行业产销情况较好,市场规模已近万亿。数据显示,截止2021年11月,全国医疗卫生机构总体数量达到104.36万个,同比上升2.02%。2021年中国医疗器械行业代表企业产销率均值为100.64%,其中迈瑞医疗、振德医疗产品产销率高于均值;市场规模达到近万亿元,同比增长20.22%。

创新是中国医疗器械产业发展的核心,研发投入决定了市值的天花板。例如,中国医疗器械公司排名第一的迈瑞医疗2019年研发费用超过16亿元,累计研发投入已超100亿人民币,如今市值已超3000亿元。同时,基层医疗领域存在较大的需求缺口,以及“进口替代”的大趋势,都意味着医疗器械未来的广阔市场。

2、生物医药

生物医药是用于人类疾病预防、诊断、治疗的医药产品。包括基因工程药物、基因工程疫苗、新型疫苗、诊断试剂、微生态制剂、血液制品及代用品等。生物医药产业由生物技术产业与医药产业共同组成,主要包括:酶工程、生物芯片技术、基因测序技术、组织工程技术、生物信息技术等。

中国生物医药行业起步较晚但发展迅速,大概也可分为三个阶段:第一阶段起步期从20世纪80年代开始,我国在改革开放后已逐渐具备开发生物制药的实力。1982年,侯云德院士带领团队成功研制重组人干扰素,成为我国首个基因工程创新药物。1990年之后,人胰岛素、促红细胞生成素、干扰素以及重组疫苗纷纷登上舞台,但此时欧美国家已经涉足第二代生物药研制,我国生物药落后了整整一代。

第二阶段快速发展期从2005年开始,横跨“十一五”、“十二五”、“十三五”,分批建设了22个国家生物产业基地,形成了包括长三角地区、珠三角地区、环渤海地区和东北地区在内的产业集聚区,促进生物医药人才、技术、资金等产业要素向优势地区集中,产业集聚效应显现。

第三阶段爆发增长期从2017年开始,生物医药企业正进入创新收获期,作为中国医药健康行业的发展主线,创新药正成为中国医药健康市场进一步扩容的主要驱动力。数据显示,2021年国家药监局共批准76个新药(不包含新适应症、疫苗),远超2020年的48个。其中,由国家药监局批准上市的创新药有26款(不含疫苗和中药创新药),这一数量创近3年来新高。

2022年5月,国家发改委印发《“十四五”生物经济发展规划》,这是我国首部生物经济五年规划,也是我国生物经济领域的首个顶层设计。《规划》提出,“十四五”时期,发挥国家新兴产业创业投资引导基金、战略性新兴产业基金等作用,按照市场化原则解决企业研发和生产所需资金。加快我国生物技术和生物产业发展,生物经济成为推动高质量发展的强劲动力,生物安全风险防控和治理体系建设不断加强。强调创新驱动技术领先、产业扩大融合广泛、生物安全风险可控。

一方面,创新环境的改善,使得优秀创新药企业家和企业不断涌现。目前中国医药行业的整体水平,从医药创新数量及对全球的贡献来看,已经从第三梯队进入到第二梯队。相信坚持以创新为驱动,以国际市场为目标,打造世界一流的管理团队,中国将会诞生出全球领先的生物医药企业。另一方面,退出渠道的通畅,也吸引了更多资本进入医药领域,为行业的创业、创新提供了空间,加速了生物医药产业化进程。

3、医疗服务

医疗服务是指卫生技术人员遵照执业技术规范提供的照护生命、诊治疾病的健康促进服务,以及为实现这些服务提供的药品、医疗器械、救助运输、病房住宿等服务。广义的医疗服务包括诊断服务、医疗研发外包服务、医院以及医疗美容服务等。作为大健康产业的底层基础,医疗服务位于产业链下游,所有的医疗技术创新最终落地场景都需要医疗服务实体去实现转化,是整个大健康产业的核心动力,驱动着医药和医疗器械的增长和发展。

从需求端看,在人口老龄化不断加深、医保覆盖面不断增大、人均消费能力不断提高等因素推动下,中国医疗服务诊疗人次和住院人数持续增长。数据显示,2011年-2019 年,全国医疗卫生机构门急诊诊疗人次从 59.45亿增长到83.75亿人,年复合增长率 4%;住院人数从1.53亿人增长到2.66亿人,年复合增长率7%。

从供给端看,我国医疗服务的提供主体是医院,医院按所有权性质不同可分为公立医院和民营医院,民营医院可进一步分为民办营利性医疗机构和民办非营利性医疗机构,其中民办营利性医疗机构一般为公司制医院。2020年,民营医院占我国医院总数的 66.5%,但在结构上呈现以下两个显著特征:一是专科医院多,综合性医院少;二是一二三级医院中,等级越高的医院中民营医院占比越少。2019年,三级医院中民营医院占比只有12.6%,医疗服务的承接能力其实远远跟不上患者医疗服务的需求。

2021年底,医疗机构深化改革完成率达到 99.6%,作为收官之年,最后一批医院改制于年底前加速完成。历时超过十年的改制进程中,大型医疗集团“跑马圈地”,产业资本积极布局,头部医疗集团如华润、复星、新里程等成为中国医疗服务产业的中坚力量;在医院资产转售和医疗集团持续扩张之下,医院并购持续活跃。互联网、科技、保险等跨界产业资本进入市场寻求商业模式优化、产业转型升级以及上下游协同效应下的新增长。

与此同时,数字医疗自2020年起高速增长。一方面,医保支付改革、医疗信息化、数据安全等相关政策制度的完善为数字医疗提供了规范化的发展土壤,也促进了医院信息化加速落地;另一方面,后疫情时代,患者体验在诊疗场景数字化转型中不断优化,形成远程问诊习惯;医疗科技的创新和监管标准的制定共同促进了人工智能、大数据、5G 和物联网技术在医疗场景下的应用,也满足了医疗服务提升质量和降本增效的目的。

在此背景下,医疗健康服务行业交易火热。数据显示,2016年至2021年,中国医疗健康服务行业交易总额累计超过3,000亿元,交易数量超过1,500笔。中国医疗健康服务年度披露交易规模从2016年约488亿元上升至2021年超1,000亿元,较2020年几乎翻倍。

后疫情时代下,资本市场对于诊疗质量和服务效率的关注度提升,以及创新成为行业领军企业的核心内驱力,数字化持续渗透医疗服务各环节,民营医院和诊所发展空间广阔,专科细分及垂直赛道涌现大量投资机会,医疗服务行业将迎来医疗服务数字化、运营管理集约化、诊疗方案一体化、诊疗技术创新化、保险支付复合化以及药械使用本土化六大趋势。